미청구 보험금은 보험 계약자가 청구하지 않아 지급되지 않고 남아 있는 보험금을 말한다.

생명·손해보험협회에 따르면 국내 숨은 보험금 규모는 약 12조 원 수준으로 매우 크다.

많은 사람들이 자신도 모르게 만기 환급금, 휴면보험금, 배당금 등을 찾아가지 못하고 있다.

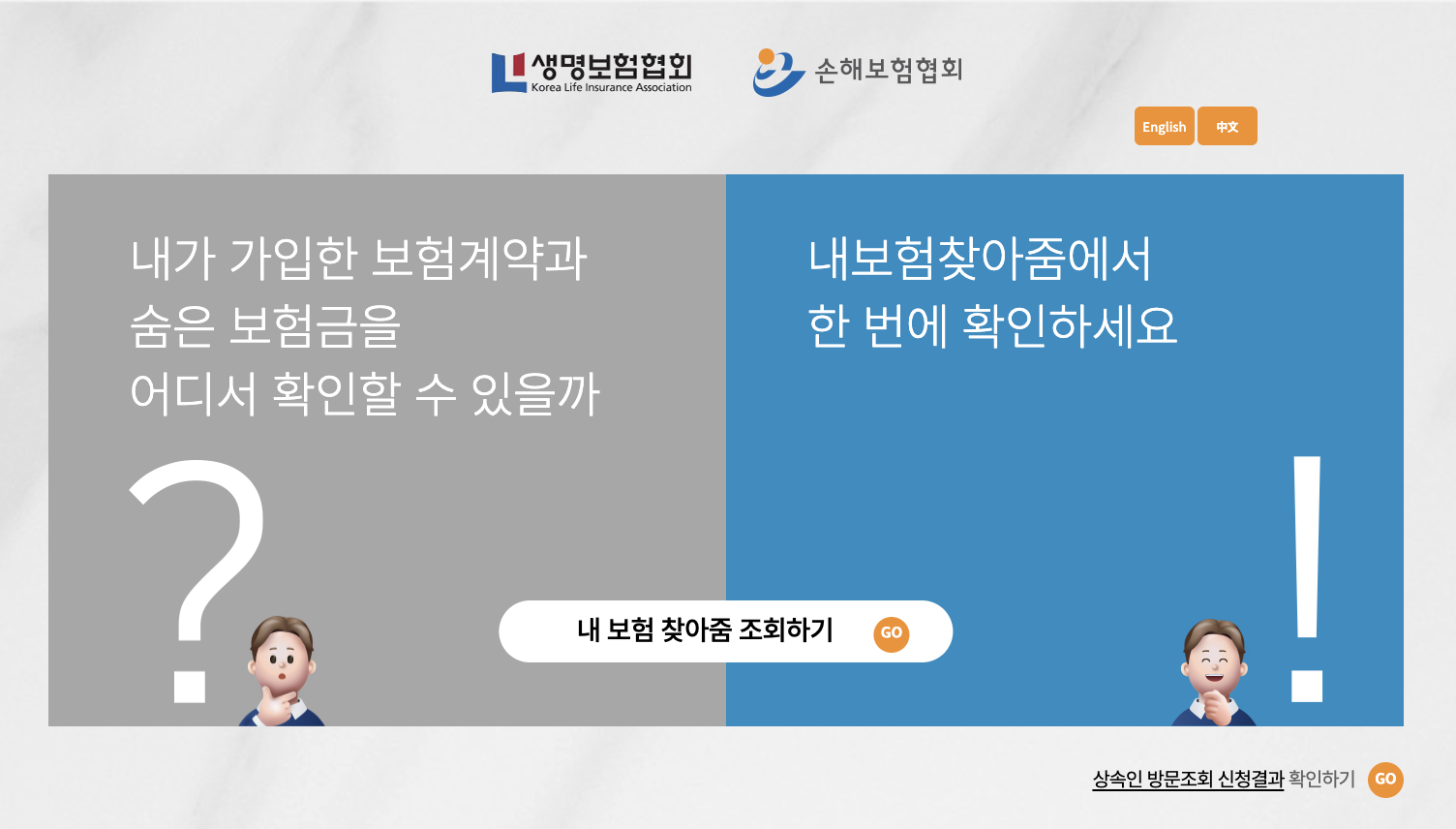

본 글은 보험협회 통합 시스템(내 보험 찾아줌)을 기준으로 미청구 보험금 조회 과정을 상세히 설명한다.

금융감독원 파인에서도 동일 경로로 연결되므로 본 가이드가 공식 절차와 가장 일치한다.

🔎 1. 미청구 보험금이란?

보험 가입 사실을 잊었거나, 보험사의 연락을 받지 못했거나, 소액이라 청구하지 않은 경우 등 다양한 이유로 발생한다.

• 휴면보험금 발생

• 배당형 보험의 배당금

• 고령 부모님의 보험을 자녀가 모르는 경우

• 상속 발생 후 보험 존재 확인이 안 된 경우

🧭 2. 공식 조회 경로 — 보험협회 통합 시스템(내 보험 찾아줌)

미청구 보험금 조회는 생명보험협회·손해보험협회가 공동 운영하는 공식 시스템에서 이루어진다.

접속 경로:

👉 내 보험 찾아줌 공식 주소

https://cont.insure.or.kr/cont_web/intro.do

📱 3. 미청구 보험금 조회 절차

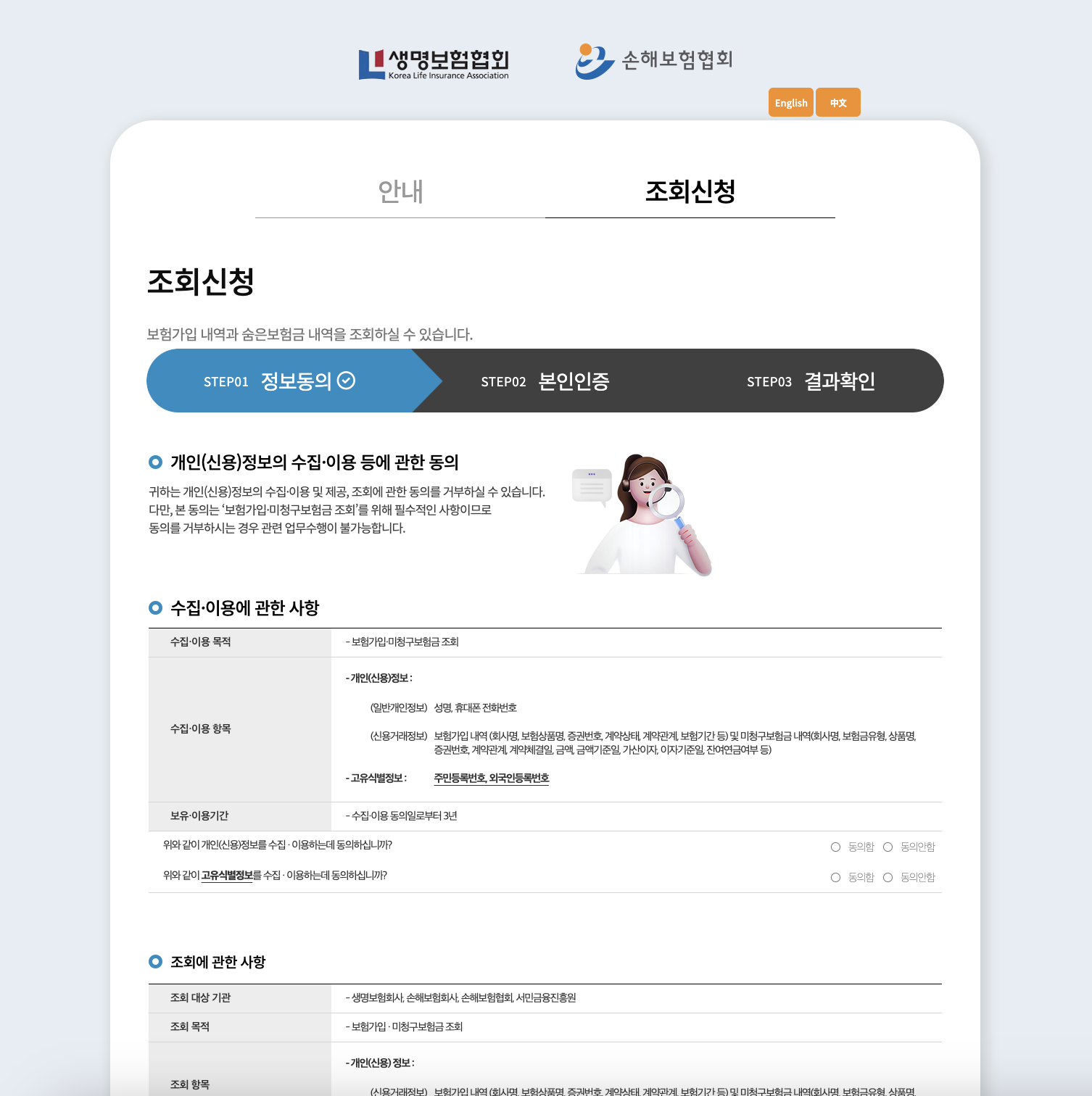

① 내보험찾아줌 접속 → ‘조회신청’ 선택

② STEP01 정보동의

보험 가입 내역 및 숨은 보험금 조회를 위한 필수 정보동의를 진행한다.

③ STEP02 본인 인증

- 휴대폰 인증

- 공동·금융인증서

- 카카오·PASS 간편 인증

위 인증 방식 중 하나를 선택해 본인 확인을 완료한다.

④ STEP03 결과확인

인증 후 결과 페이지가 나타난다. 상단에는 “○○님의 조회가 완료되었습니다.” 문구가 표시된다.

• 계약 상태(유지/만기/실효/해지)

• 보험기간 및 만기일

• 배당금 발생 여부

• 담당 설계사 정보

• 휴면보험금, 만기환급금 등 미청구 금액

결과표에서 '만기', '해지', '휴면', '배당' 항목이 있으면서 금액이 남아 있다면 사실상 미청구 보험금이다.

📊 4. 숨은 보험금 종류 정리

| 구분 | 설명 |

|---|---|

| 휴면보험금 | 3년 이상 찾아가지 않은 보험금 |

| 만기환급금 | 만기 이후 수령하지 않은 금액 |

| 해지환급금 | 해지 후 미지급된 환급액 |

| 배당금 | 배당형 보험에서 발생하지만 미수령 상태인 금액 |

| 상속 미청구 보험금 | 피보험자 사망 후 가족이 모르는 보험금 |

📮 5. 조회 후 수령 절차

- 해당 보험사를 확인한다.

- 온라인 간편 청구가 가능한지 확인한다.

- 가능하지 않으면 고객센터 또는 지점 방문한다.

- 필요 서류 제출 후 보험금 지급(보통 1~3일).

• 가족관계증명서

• 사망진단서

• 기본증명서 등이 추가로 필요하다.

🔍 6. 금융감독원(FINE)은 어떤 역할을 할까?

금감원 파인은 미청구 보험금 조회 시스템을 직접 운영하지는 않지만, 국민이 안전하게 조회할 수 있는 공식 경로와 정보를 제공하는 포털이다.

• 검색 유입(SEO)에 ‘금융감독원 미청구 보험금’ 키워드 효과가 크다

• 동일 서비스로 연결되므로 “공식 조회 경로”라는 신뢰감을 제공한다

📅 7. 2025년 최신 변화

- 조회 절차가 간소화됨

- 간편 인증 방식 확대

- 상속 조회 절차 개선 예정

🔎 8. 결론: 가장 정확한 미청구 보험금 조회는?

• 금감원 파인은 공식성·신뢰성을 보완하는 역할

• 조회는 연 1~2회 정기 점검을 권장

• 상속인의 경우 별도 절차 필요

'재테크 기초 · 생활 금융' 카테고리의 다른 글

| 신용대출 금리 구조 완전 정리: 기준금리·가산금리·우대금리 차이 이해하기 (1) | 2025.12.16 |

|---|---|

| 소상공인 부담경감 크레딧 신청하면 얼마 절감될까? (전기요금·이자 지원 실제 계산) (2) | 2025.12.15 |

| 생명보험·손해보험 미청구 보험금 차이 & 보험료 구조 분석 (2025 최신판) (2) | 2025.12.13 |

| 미청구 보험금이 발생하는 7가지 원인 & 예방 체크리스트 (2025 최신) (2) | 2025.12.13 |

| 상속인 미청구 보험금 조회 방법 — 2025 최신 절차 + 준비서류 안내출처 (2) | 2025.12.13 |